两大国有船企搭船出海,16艘船51亿元

当前油价大跌,油船运价大涨为中远海运集团两年前扩张运力的战略提供了大好机会。中远海运能源运输股份有限公司(中远海能)发股募资51亿元订造购买16艘油船,而中国船舶集团旗下的大船集团和沪东中华“掏钱”入股“搭船出海”。

1.大船集团与沪东中华入股中远海能

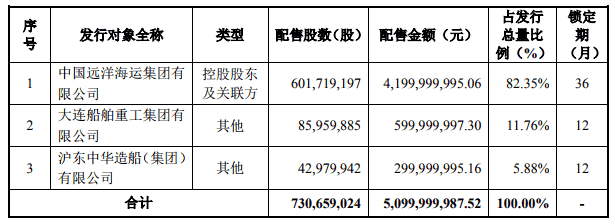

3月18日晚间,中远海能发布公告称,已经向中远海运集团、大船集团和沪东中华三家发行对象非公开发行股票7.3亿股,募集资金总额约为51亿元。

其中,作为中远海能的间接控股股东和关联方,中远海运集团本次参与认购的股票数量约为6亿股,占发行总量的82.35%,认购金额约为42亿元。大船集团参与认购的股票数量约为8596万股,占发行总量的11.76%,认购总金额约为6亿元。沪东中华参与认购股票数量约为4298万股,占发行总量的5.88%,认购总金额约为3亿元。

本次发行完成后,中远海能将新增有限售条件流通股7.3亿股,总股本增至47.6亿股。其中中远海运集团对中远海能的持股比例由38.56%上升至45.28%,包括通过中国海运集团间接持有的中远海能股权比例32.64%,以及直接持有股权比例12.63%,仍为中远海能的间接控股股东。另外,大船集团对中远海能的持股比例为1.8%,在中远海能前10名股东中持股比例排名第五。沪东中华对中远海能的持股比例为0.9%,在前10名股东中持股比例排名第七。

中远海能的主营业务为从事国际和中国沿海原油及成品油运输、国际LNG运输及国际化学品运输。中远海能表示,本次募集资金全部用于购建各类型号油船项目,围绕公司现有主营业务展开,将进一步扩大收入规模,增强公司核心竞争力,促进主业逐步做大做强。

中远海能指出,本次发行完成后,公司的总资产和净资产均有一定幅度增加,资产负债率和财务风险将降低。本次发行将增强公司抵御风险的能力,扩大公司资产规模的增长空间,优化公司资产负债结构,为公司进一步发展奠定坚实基础。

中远海能表示,本次发行完成后,公司股本将相应增加,原股东的持股比例也将相应发生变化。公司的控股股东和实际控制人没有发生变更,董事、高级管理人员稳定,不会影响原有法人治理结构的稳定性和有效性,公司将继续加强和完善公司的法人治理结构。

2.募资51亿元订造16艘油船

在扣除相关发行费用后,中远海能这笔非公开发行募集资金总额约51亿元将用于新购14艘油船和购付2艘7.2万吨级巴拿马型油船。据了解,此次新购14艘油船包括4艘VLCC、3艘苏伊士型油船、3艘阿芙拉型原油船、2艘阿芙拉型成品油船和2艘6.5万吨级巴拿马型油船。

中远海能这一募资计划最初在2017年10月披露,当时,中远海能计划非公开发行约8.06亿股,募资54亿元,用于新购14艘油船和2艘巴拿马型油船,以进一步扩充升级船队规模。其中,新购14艘油船项目投资总额约为58.1亿元,拟投入募集资金约49.9亿元;购付2艘巴拿马型油船项目投资总额约为6.996亿元,拟投入募集资金约4.125亿元。

2017年11月,中远海能与大船集团正式签署了4艘319000载重吨VLCC和3艘158000载重吨苏伊士型原油船建造合同,总船价约为36.7亿元。其中4艘VLCC预期分别于2020年8月到2021年3月前交付,3艘苏伊士型油船预期于2020年8月到2021年1月前交付。

同年12月,中远海能又与广船国际签署了另外7艘油船,包括2艘64900载重吨巴拿马型原油船、2艘109900载重吨级阿芙拉型成品油/原油船和3艘114000载重吨阿芙拉型原油船,总价约为21.4亿元。其中2艘巴拿马型原油船预期分别于2020年2月和2020年5月或之前交付,2艘阿芙拉型成品油/原油船预期分别于2020年10月和2021年1月或之前交付,3艘阿芙拉型原油船预期分别于2019年11月、2020年4月和2020年8月或之前交付。

除了新购的14艘之外,中远海能将使用募集资金购付的2艘7.2万吨级巴拿马型油船已经交付运营。这2艘油船的购置合同于2015年5月签订,由大船集团建造,每艘建造价格为5238.5万美元,总价为1.05亿美元,交船期分别在2017年11月和2018年3月。

2017年10月,中远海能表示,此次发股募资的理由主要基于四点:首先是抓住造船成本低的有利时机,实现低成本扩充运力;二是优化船型和船龄结构,打造全球领先的油运船队;三是降低资产负债率,优化资本结构;四是体现集团对公司发展的强有力支持。

财报数据显示,截至2019年6月底,中远海能拥有151艘油船,总运力2188万载重吨,按运力规模计算是全球第一大油船船东。受益于全球石油需求的稳定增长,去年油运市场供需关系有所改善,中远海能预测,2019年公司预计实现净利润4.1亿-4.9亿元,同比增加290.5%-366.7%。